会社員からフリーランスになって、どの保険に入るべきか迷っていませんか?

フリーランスは会社員に比べて公的保険の保障が少なくなってしまうので、ケガや病気になったり、老後資金のことを考えたりすると不安になるでしょう。

とはいえ、保険には種類が非常に多くあり、どれに入るべきか分かりにくいです。

そこでFPがフリーランスにおすすめの保険について、詳しく解説します。

また、フリーランスが知っておくべき保険のことについても説明するので、ぜひ参考にしてください。

なお、具体的にどの会社のどの保険に加入すべきかは、保険の専門家に相談するのを推奨します。

時期や自身の健康状態などさまざまな理由で、今最適な保険は人によって異なるためです。

もしどこから保険の専門家に相談するべきか分からなければ、「保険見直しラボ」の利用をおすすめします。

保険見直しラボは保険相談サイトランキングNo1・お客様満足度91%の実績があります。

全国に約70もの拠点を有しており、オンラインだけでなく、オフラインでの相談が可能です。

担当してくれるコンサルタントは平均約12年の業界経験のあるベテランの方々が対応してくれるので安心です。

相談は何回でも何時間でも無料なので、保険について質問したいだけでも利用できます。

フリーランスになったばかりで、具体的にどの保険に入るべきか迷っているなら、「保険見直しラボ」を活用してみてはいかがでしょうか。

【お悩み別】フリーランスにおすすめの保険

それでは早速、フリーランスにおすすめの保険をご紹介します。

抱えている悩みごとに加入するべき保険は異なるので、悩みにあわせて解説します。

| お悩み | おすすめの保険 |

|---|---|

| ケガや病気で働けなくなったときに備えたい | 医療保険就業不能保険・所得補償保険 |

| 仕事のミスや事故の損害賠償に備えたい | 賠償責任保険 |

| 自分の死後に残された家族のためのお金を備えたい | 収入保障保険・定期保険 |

| 老後資金を用意したい | 終身保険個人年金保険 |

ケガや病気で働けなくなったときに備えたい

フリーランスはケガや病気で働けなくなってしまうと、収入が完全に途切れてしまいます。

会社員なら利用できる傷病手当金や失業保険などの公的保障が利用できないためです。

その不足分を補うために、以下の保険の加入を検討しましょう。

- 医療保険:入院や手術をしたときに給付金を受け取れる

- 就業不能保険・所得補償保険:ケガや病気で収入を一定期間得られない場合に保険金を受け取れる

医療保険

医療保険は、ケガや病気で入院費や手術費などがかかったときに給付金を受け取れる保険です。

フリーランスが加入する公的保険でも、治療費は3割負担になるうえ、高額療養費制度によって自己負担額の上限が決まっています。

しかし、差額ベッド代や入院中の食事代、先進医療を受けたときの料金などは対象外です。

よって、実際に入院や手術をしたときに発生するそれらの追加費用に備えておけば、働けない期間でもお金の不安を軽減できます。

入院した場合は、一般的に「入院給付金日額×入院日数」で給付額が計算されます。

例えば、入院給付金日額が10,000円で15日間入院した場合は、給付額は15万円です。

一方、手術を受けたときの給付金は、「入院給付金日額×手術の内容ごとの倍率」で給付額が決まります。

また、医療保険には豊富な特約をつけることでき、柔軟に保障を手厚くできます。

代表的な特約は以下の3つです。

- 三大疾病特約:がん・急性心筋梗塞・脳卒中になった場合に保険金が別途もらえる

- 先進医療特約:高度な先進医療を受けたときの医療費を保障する

- 女性疾病特約:子宮筋腫や乳がんなど女性がかかるもしくはかかりやすい病気になったときに手厚い保障を受けられる

なお、保険会社によって追加でかかる保険料は異なるため、加入期間や保障内容をよくみて検討しましょう。

入院や手術まで必要になったときに活躍する医療保険ですが、もともと持病がある人や過去に大病をしたことがある人は医療保険に加入できない場合があります。

そういった方は、持病があっても入りやすい「引受基準緩和型保険」への加入を検討してください。

必ず加入できるとは限りませんが、一般的な医療保険よりは加入を認めてくれる可能性があります。

就業不能保険・所得補償保険

就業不能保険と所得補償保険は、ケガや病気で働けなくなり、収入が一定期間得られなくなった場合に保険金を毎月受け取れる保険です。

フリーランスが加入する公的保険では、労災や傷病手当金といったケガや病気で働けなくなったときの収入保障がありません。

また、入院だけでなく、在宅療養も保障してくれる点も大きな特徴です。

とはいえ、就業不能保険と所得補償保険のどちらを選ぶべきか迷う方もいると思います。

両者の大きな違いは、以下の3点です。

| 保険 | 就業不能保険 | 所得補償保険 |

|---|---|---|

| 保険期間 | 50~70歳前後で一定の年齢まで | 1年間など一定期間 |

| 保険金額 | 契約前の年収の50~70% | 10〜50万円※契約前の年収に応じた上限額あり |

| 免責期間 | 60日間など長期 | 7日間など短期 |

※保険期間:保障開始から終了までの期間

※保険金額:ケガや病気などで働けなくなったときに支払われる金額

※免責期間:ケガや病気などで働けなくなってから保険金の支払い対象外となる期間

就業不能保険は免責期間が長いため、長期にわたって働けなくなったときに手厚い保障を受けられます。

対して、所得補償保険は免責期間が短いので、ちょっとしたケガや病気で短期間だけ働けなくなっても、保障を受けられる可能性があります。

フリーランスになったばかりであれば、収入が短期間でも途絶えてしまうと、生活が苦しくなることもあるでしょう。

そのため、フリーランスになりたての人は所得補償保険を選んでおくと安心です。

なお、保険金額や保険期間は就業不能保険に劣る傾向にあるため、直近で子どもの出産や進学などのおおきな出費がある人は、就業不能保険を選んでおくとよいでしょう。

仕事のミスや事故による損害賠償に備えたい

仕事中の事故や納品物の欠陥などによる損害賠償に備えたいなら、賠償責任保険に加入しておきましょう。

損害賠償につながるようなトラブルが起きた場合、会社員なら会社が保障してくれますが、フリーランスは自分で支払わなければいけません。

例えば、以下のようなケースで賠償責任が発生します。

- 撮影中に取引先の物品にぶつかって壊してしまった

- 納品物が不良品であると判明して取引先に損害を与えた

- 取引先から預かっていたものを壊してしまった

気をつけていても起こり得ることであり、場合によっては賠償額が非常に高額になるので、フリーランスは加入しておくのがよいでしょう。

もしどの賠償責任保険に加入しようか迷っているなら、「フリーナンス」というサービスがおすすめです。

フリーナンスは、なんと無料で最高5,000万円までの賠償責任に対する補償をしてくれます。

加えて、有料のレギュラープランに加入すれば、納期遅延や著作権侵害、情報漏洩など自分のミスに対しても、最高500万円まで補償してくれるのです。

レギュラープランは月額590円と決して高くなく、年払いにすれば約20%安くなって、たった年額5,880円で済みます。

また、フリーナンスを通じて所得補償保険に加入することもでき、ケガや病気で働けなくなったときにも備えられるのです。

無料の最高5,000万円の賠償責任に対する補償だけでも、かなり手厚いといえるので、すべてのフリーランスにおすすめできます。

自分の死後に残された家族のためのお金を備えたい

自分が死後に、残された家族が生活していけるだけのお金を残したいなら、以下の保険への加入を検討しましょう。

- 収入保障保険・定期保険:自分が死亡または高度障害状態になったときに保険金を受け取れる

- 終身保険:一生涯の死亡保障を得られるうえ、老後資金の備えにも使える

フリーランスの自分が家計の大黒柱であるなら、自分の死後に残された家族がお金に困る生活を送ることになってしまうかもしれません。

そうはならないように、上記の保険について説明します。

収入保障保険・定期保険

収入保障保険と定期保険に加入していれば、自分が死亡または高度障害状態になったときに保障を受けられます。

収入保障保険と定期保険の最大の違いは、保険金の支払い方法です。

- 収入保障保険:毎月一定の保険金が保険期間の満了まで支払われる

- 定期保険:一括で保険金が支払われる

収入保障保険は、生活費のような長期にわたって発生する費用に備えるのに適しています。

一方、定期保険は子どもの進学代や葬儀代などまとまった費用に対して備えるのに向いている保険です。

家族がいきなり多額の保険金を受け取っても管理に困ってしまうことがあるので、まとまった費用がかかる予定が近くにあるなら定期保険、そうでないなら収入保障保険を選びましょう。

また、収入保障保険は満了に近づくにつれて、保険金の受取総額が減っていく特徴があるため、定期保険より保険料が安い傾向です。

保険料を少しでも抑えたいという方は、収入保障保険が向いています。

終身保険

終身保険は、死亡保障が一生涯続く保険で、保険期間中に死亡・高度障害保障状態になったときに保険金が支払われます。

また、終身保険には貯蓄性がある点が特長で、一定期間が経過した後に解約すると、支払ってきた保険料の総額以上の解約返戻金を受け取れるのです。

よって、終身保険は貯蓄性のある定期保険というイメージで、老後資金の準備などの役割も持たせられます。

ただし、そのメリットがある分、定期保険より終身保険のほうが保険料が高くなる傾向です。

死亡保障と老後の備えを1つの保険でカバーしたいなら、終身保険が適しています。

老後資金を用意したい

老後のお金を用意したいなら、個人年金保険への加入を検討しましょう。

個人年金保険とは、満期まで保険料を支払い続けると、以降に一定の保険金を毎年受け取れるという保険です。

その保険金を、足りない老後の生活費に充てることができます。

フリーランスが加入している公的年金は、会社員が加入しているものより年金額がかなり少ないので、個人年金保険で備えておくのがおすすめです。

個人年金保険の年金受取り方法は、主に以下の3種類があります。

| 受取り方法 | 確定年金 | 有期年金 | 終身年金 |

|---|---|---|---|

| 受取り期間 | 10~15年など契約時に決めた一定期間 | 10~15年など契約時に決めた一定期間 | 契約時に決めた年齢から亡くなるまで |

| 死亡した場合に遺族が受け取れるか | 〇 | × ※保証期間があるものも一部ある | × ※保証期間があるものも一部ある |

| 保険料 | 高くも安くもない | 安め | 高め |

| 誰におすすめか | 受取り期間中に死亡したときに遺族にもお金を残したい人 | 保険料を安く抑えたい | 亡くなるまでずっと保険金を受け取りたい |

お金に困らない老後生活を送るためにも、今のうちから個人年金保険を活用してみてはいかがでしょうか。

具体的にどの保険に入るべきかはプロに相談するべき

入るべき保険は分かったものの、具体的にどの会社の保険に入ればよいのでしょうか。

例えば、医療保険に入ろうと思っても、さまざまな会社が多様な商品設計をしているので、どれが自分に適しているのか迷ってしまいます。

そのような方は、保険の専門家に相談するのをおすすめします。

それは主に以下が理由です。

- 保険の種類は多すぎて自分で事細かに比較するのは非現実的なため

- 新たな保険商品が生まれたり、商品内容が変更になったりして最適な保険はタイミングによって変わるため

とはいえ、どうすれば保険の専門家に相談できるのか疑問に思われた方もいるのではないでしょうか。

もしそうであれば、「保険見直しラボ」を活用するのがおすすめです。

保険見直しラボから相談を依頼すれば、保険業界年数が平均12年の経験豊かなコンサルタントが最適な保険選びを手伝ってくれます。

さらに、全国に約70もの拠点を有しているため、オンラインだけでなく、オフラインでの相談が可能です。

コンサルタントと相対して話を聞きたい方であれば、非常に安心できます。

また、相談は何度でも無料でできるので、ちょっとした質問だけすることもできるのです。

このような実績と安心感から、保険見直しラボは保険相談サイトランキングNo1を獲得し、お客さま満足度91%を記録しています。

今なら相談とその後のアンケート回答で、牛タンやマカロンなどのプレゼントが受け取れます。

保険選びに迷っているフリーランスは、保険見直しラボを有効活用してみてはいかがでしょうか。

フリーランスになるなら知っておくべき社会保障制度の知識

フリーランスの社会保障は、会社員と比べて保障内容の種類も金額も少ない傾向にあります。

具体的に会社員からフリーランスになった方が知っておくべき社会保障の知識は、以下の3つです。

- 大半は健康保険から国民健康保険に加入する

- 厚生年金から国民年金に加入する

- 40歳以上は介護保険に加入しなければいけない

フリーランスだと社会保障がどのようになるのか知っておくことで、保険でどう対策すればいいか分かるので詳しく解説します。

大半は健康保険から国民健康保険に加入する

フリーランスになると、大半は健康保険から国民健康保険に移ります。

会社員が加入する健康保険と国民健康保険の主な違いは、以下のとおりです。

| 社会保険 | 国民健康保険 | 健康保険 |

|---|---|---|

| 保険料 | 全額自己負担 | 半額負担(会社と折半) |

| 高額療養費制度 | 年収をもとに計算 | 標準報酬月額をもとに計算 |

| 傷病手当金 | なし | あり |

| 扶養制度 | なし | あり |

健康保険は保険料を会社と折半して支払いますが、国民健康保険は全額自己負担です。

基本的に社会保険料があがってしまうので注意してください。

また、国民健康保険には傷病手当金がありません。

傷病手当金とは、業務外でのケガや病気をしてしまったときに受け取れる給付金です。

これがないため、もし国民健康保険に加入するフリーランスがケガや病気でしばらく働けなくなった場合、その間は収入が途切れてしまいます。

十分な貯蓄やその他の収入の目途がないなら、就業不能保険や所得保障保険などの傷病手当金を補完する民間保険に入ったほうがよいでしょう。

また、国民健康保険には扶養制度もありません。

会社員のときに扶養家族がいる場合、自分がフリーランスになったら、その人たちは扶養から外れて社会保険料が発生してしまいます。

もし扶養家族が複数いるなら、フリーランスになっても国民健康保険に加入せず、会社の健康保険の任意継続をしたほうがお得なケースがあります。

ただし、任意継続の期間は最大2年間です。

以降は基本的に国民健康保険に加入することになります。

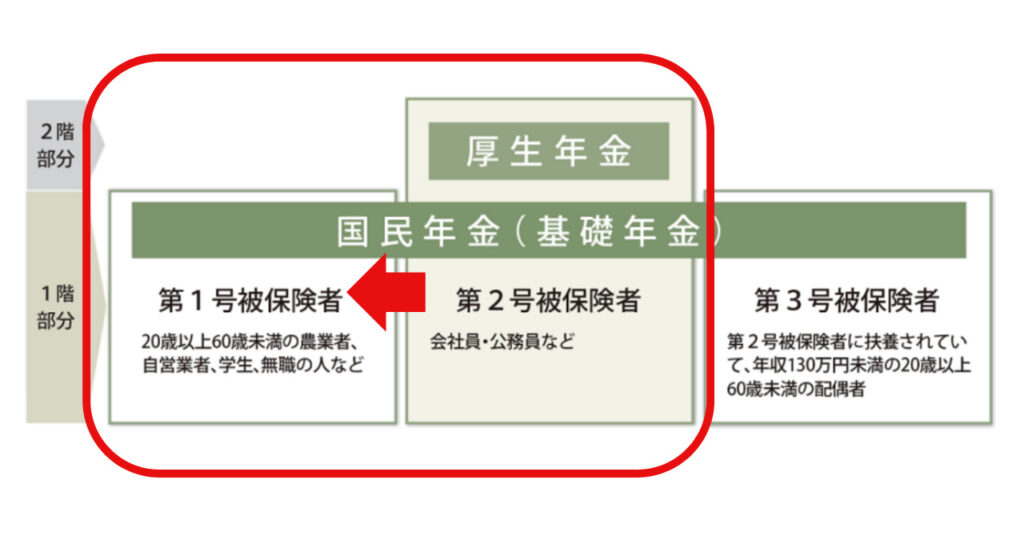

年金保険が厚生年金から国民年金に変わる

フリーランスになると、年金保険が国民年金のみになります。

会社員であれば厚生年金にも加入するので、将来に受け取れる年金額が少なくなってしまうのです。

2023年時点の両者の年金額(67歳以下の場合)は以下のとおりです。

| 年金の種類 | 金額 |

|---|---|

| 国民年金(老齢基礎年金・満額) | 月額66,250円 |

| 厚生年金(夫婦2人分の老齢基礎年金を含む標準的な年金額) | 月額224,482円 |

1年間に換算すると、国民年金は年額795,000円、厚生年金は年額2,693,784円です。

実に約190万円も受け取れる年金額が変わってしまいます。

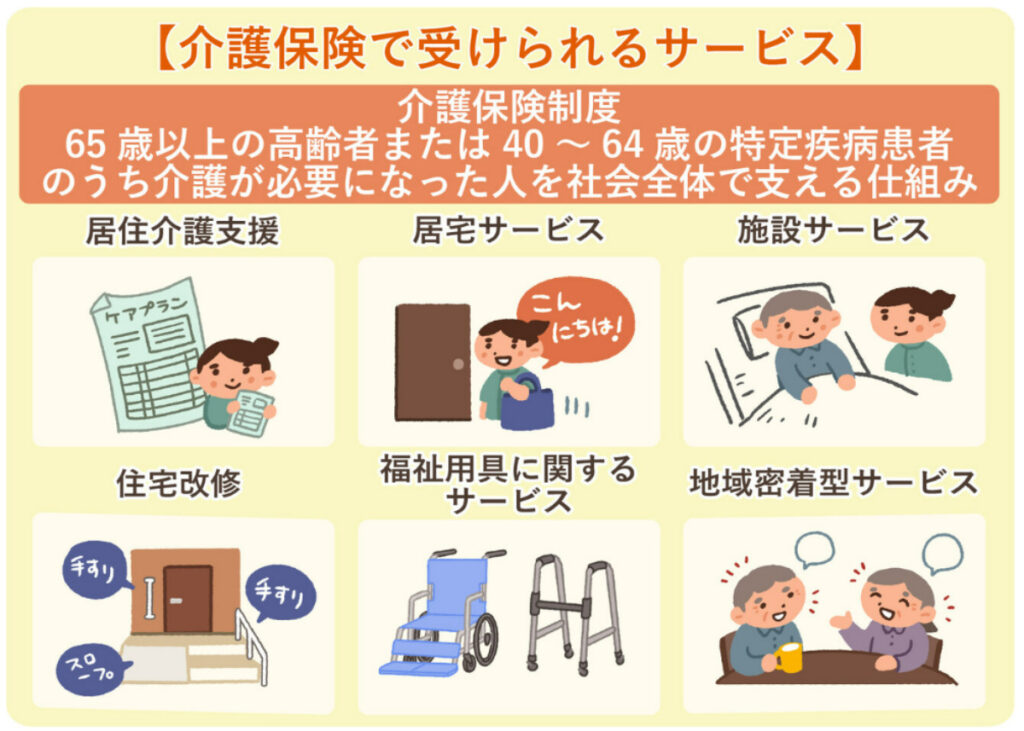

フリーランスでも40歳以上になると介護保険に加入する必要がある

フリーランスだとしても、会社員と同様に40歳から介護保険に加入して保険料を支払う義務が発生します。

住んでいる地域によって多少の違いはありますが、基本的に所得が高ければ保険料も高くなります。

なお、介護保険料の平均額は、2023年時点で第1号保険料(65歳以上の方の介護保険料)は6,014円、第2号保険料(40〜64歳の方の介護保険料)は6,216円です。

40歳から保険料の負担は増えてしまいますが、忘れずに確定申告すれば介護保険料は所得から控除できます。

フリーランスに民間保険への加入をおすすめする3つの理由

前述のとおり、会社員からフリーランスになると受けられる社会保障に大きな変化が生まれます。

そのことから、フリーランスが民間保険に加入するべき理由は、主に以下の3つです。

- ケガや病気になっても傷病手当が出ない

- 老齢年金額が少ない

- 遺族年金や障害年金は出ない

民間保険に加入していないと、働けなくなったときや老後を迎えたときに困ってしまう可能性があります。

ケガや病気になっても傷病手当金は出ない

フリーランスが入っている国民健康保険は、ケガや病気になっても傷病手当金が出ません。

傷病手当金は、会社員が病気休業中に条件を満たしていた場合、最長1年半の間、1日あたり以下の金額が支給されます。

支給開始日の属する月以前の直近の被保険者期間※1で継続した12ヵ月間の各月の標準報酬月額※2を平均した額の1/30に相当する額の2/3

※1 任意継続の期間を含む

※2 標準報酬月額:月々の給料を一定の幅(等級)に区分した際の、該当する等級の金額

しかし、フリーランスには傷病手当金がないので、その分を民間保険で備えたほうが安心です。

また、国民健康保険では育児休業給付金や出産手当金も出ないため、妊娠・出産を控えているフリーランスはその資金の確保も必要です。

老齢年金額が少ない

フリーランスは国民年金保険のみの加入のため、老後に受け取る年金は老齢基礎年金のみです。

会社員のときは国民年金保険と厚生年金保険に加入しているため、老齢基礎年金と老齢厚生年金の2つを受け取ります。

そのため、フリーランスが受け取れる老齢年金の金額が会社員より少なくなります。

老後の資金が不安な方は、将来の年金を自分で作る個人年金保険などへの加入を検討するとよいでしょう。

障害年金や遺族年金の金額が少ない

フリーランスは国民年金に加入するため、障害年金や遺族年金は基礎年金のみの受給となります。

会社員であれば、それぞれの厚生年金分も受給できるため、フリーランスは受け取れる金額が少なくなってしまうのです。

特に遺族年金は、国民年金では子どもがいないと受給できません。

フリーランスの自分が死亡や高度障害になったときに、お金に困る家族がいるなら、収入保障保険や定期保険などでカバーしておくとよいでしょう。

フリーランスが入る保険についてよくある質問

フリーランスが入る保険について、よくある質問をまとめましたので、ぜひ参考にしてください。

フリーランスは生命保険に入るべきですか?

自分の死後にお金に困る家族がいるなら、生命保険に入っておくべきでしょう。

フリーランスの自分が家計を支えている場合、死亡してしまうと、残された家族は大切な人を失った悲しみとともにお金の問題にも直面してしまいます。

国民健康保険は経費に計上できますか?

国民健康保険の保険料は、経費に計上することはできません。

なお、社会保険料控除の対象になるので、確定申告で忘れずに申告すれば、保険料分を所得から差し引くことができます。

フリーランスが入る生命保険は経費に計上できますか?

フリーランスが入る生命保険の保険料は、経費として認められません。

なお、生命保険控除として所得から差し引くことはできるので、忘れずに確定申告で申告しましょう。

フリーランスは就業不能保険に入ったほうが良いですか?

フリーランスは会社員に比べて働けなくなったときに使える公的保障が弱いので、就業不能保険には入っておくことをおすすめします。

ただし、就業不能保険は免責期間が60日間程度と長い傾向にあるため、ちょっとしたケガや病気で短期間だけ働けなくなっても保障を受けられません。

フリーランスになったばかりだと、短期間働けなくなっただけでも生活に不安を覚える方も少なからずいるでしょう。

そのような方は、所得補償保険をおすすめします。

所得補償保険なら、免責期間が7日間程度と短いので安心です。

フリーランスになったら国民健康保険と会社の健康保険の任意継続はどちらがお得ですか?

状況によって異なりますが、一般的には国民健康保険に加入したほうが保険料が安く済んでお得です。

会社の健康保険を任意継続すると、今まで会社が負担してくれていた保険料も支払わなければいけなくなり、今までの2倍の社会保険料を支払うことになるからです。

ただし、扶養している家族が多い場合は、国民健康保険に移ると、扶養家族にも社会保険料が発生してしまうので損してしまいます。

また、前年の所得額によっても変わるため、正確にどちらがお得か知りたいなら、お住まいの役所で試算してもらって比べてみましょう。

まとめ

大半のフリーランスは会社員時代の社会保険と比べて、保障の少ない国民健康保険へ加入します。

ケガや病気のときに使える傷病手当金や、妊娠出産のときに使える育児休業給付金や出産手当金などの保障がなくなるため、働けなくなったときのことを考えておく必要があります。

足りない部分は民間保険でカバーして、安心してフリーランスとして活動しましょう。

もし具体的にどの会社の保険に入るべきか分からない人は、保険見直しラボに相談してみてください。

平均業界経験12.1年以上のコンサルタントが、オーダーメイドで最適な保険を提案してくれます。

相談は何回でも無料なので、少しでも聞きたいことがあれば、ぜひ相談してみてください。